こんにちは。『お金に困らない生活(インデックス投資ブログ)』管理人のそーたろー(@sotarowassyoi)です。

ここはどんなブログなの?

- お金、投資、資産運用、副業が中心のブログです。

この記事を書いたそーたろーはこんな人です。

- 2008年から国内・海外ETF、つみたてNISA、iDeCoなどでインデックス投資をしています。

- 2020年より米国株オプション、サラリーマン大家、副業ブログを実験中です。

この記事は次のような人にオススメです

- つみたてNISAの運用期間20年がデメリットであることを知らなかった人

- 途中売却やロールオーバーで損失の回避ができない点を理解したい人

この記事の目的

つみたてNISAはインデックス投資の利益が非課税になるので積極的に活用したい制度です。私も利用しています。

しかし運用期間が20年と決まっていて、これを過ぎると1年目に投資した分から順番に払い出されます。

終わりが決まっているという点は長期投資ではデメリットになります。

「ん?それの一体何がデメリットなの?」という点と、デメリットがあっても利用した方がおトクだよという点を解説します。

つみたてNISAの制度概要については以下の記事もどうぞ。

結論:つみたてNISAはデメリットがあるけど有利です

つみたてNISAには運用益には税金が掛からないというメリットがあります。

一方で今回指摘するデメリットは、つみたてNISAを20年運用した時点で評価がマイナスだった場合でも、塩漬けできずに損失を確定させなければならない点です。

つみたてNISAは運用期間が20年で、ゲームは20回の計40年のゲームです。

全部のゲームで勝つ必要はなくて、20回の合計で利益になっていれば良わけです。

ゲーム1回分の40万円を株式インデックスで運用したすると、年率5%の複利で20年後は約106万円、ざっと2.5倍という「捕らぬ狸の皮算用」になります。

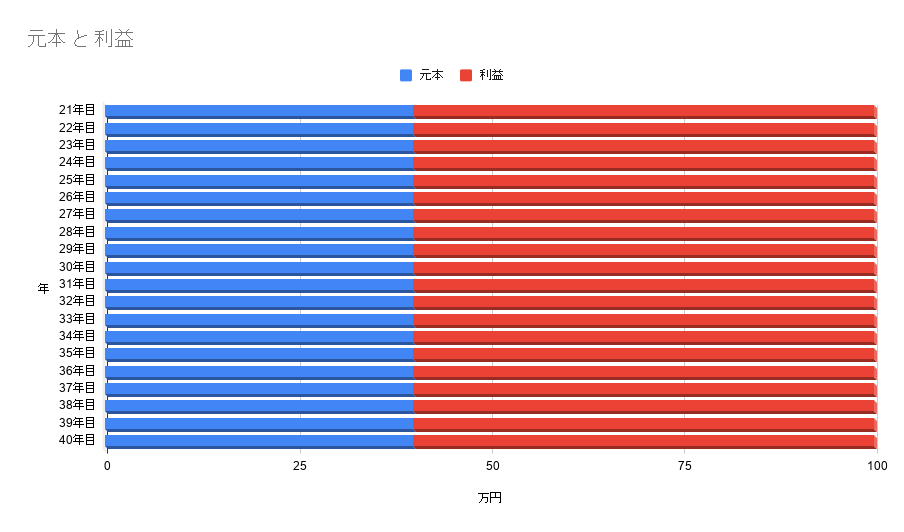

以下はつみたてNISA21〜40年目のイメージです。

21年目からは運用期間20年が終わった40万円が毎年払い出されます。

このゲームを20回プレイして何回のゲームで元本割れするでしょう?

株式投資がプラスサム・ゲームの性質を持っていることを考えると、20年という長期の運用は経済成長による複利効果が期待できて、さらに運用益が非課税なので20回のトータルで勝てる可能性が高いでしょう。

元本割れはリスクですが、投資の世界ではグラフの赤い部分がもっと大きくなることだって同じくリスクと呼びます。

私はかなり割のよいゲームだと考えています。

それから将来、制度が変わる可能性もありますしね。

以降では運用期間20年のデメリットについて説明していきますね。

つみたてNISAの運用期間20年がなぜデメリットなの?

つみたてNISAの資産は20年の運用期間の各年ごとに20個の入れ物に入って管理されています。

各年の入れ物がそれぞれ順番に20年を迎えて投資期間終了になります。

1年目の分は21年目に払い出され、2年の分は22年目に払い出され、という感じで20回続きます。

そして資産価格が買ったときより上がっていれば勝ち、下がっていれば負けというゲームです。

20回のそれぞれのゲームの結果が、勝っていようが負けていようが、売却かロールオーバーかのいずれかが選択しなければなりません。

問題は、運用期間の20年が終わると必ずゲームの結果判定を受けなければならない点です。

長期投資は途中の一時的な含み損は当たり前で、それをやり過ごして将来のどこかで利益確定しよう、という作戦です。

であるのに、つみたてNISAは20年という時間的な終了が決められています。

20年を終えた時点で負けていても結果を先送りできない、この点がデメリットになります。

つみたてNISAの運用期間終了とロールオーバー

20年の運用が終わって資産が払い出されたら売却するか、または資産を売却せずに特定口座などに移すロールオーバー(乗り換え)をするか選べます。

売却する場合はその時点で損得が確定します。

売却せずロールオーバーする場合は、その時点の価格が新たな買い入れ価格に設定されます。

これが21年目以降、40年目まで20回行われます。

ロールオーバーでつみたてNISAのデメリットを回避できないの?

ロールオーバーは結果の先送りではなくて、結果を確定させて資産を別の口座に引き継ぐ仕組みです。

20年を終えて負けている状態でロールオーバーすると、買った時より資産価値が目減りした状態が新しい買い入れ価格になります。

ロールオーバーしたあと、将来のどこかで投資額の40万円を回復して売却した場合、ロールオーバー時に値洗いされた価格が買い入れ価格なので、40万円で売却しても利益が乗っているという判定になります。

元々は自分の元本であるにもかかわらず、売却価格とロールオーバー時の価格との差額は利益の扱いとなって課税されてしまいます。

またロールオーバーせず売却した場合も損益通算や損失の繰越控除はできませんので、20年目の負け判定は覆せません。

この点がデメリットによる影響です。

途中売却でつみたてNISAのデメリットを回避できないの?

つみたてNISAは20年待たなくても任意のタイミングでいつでも解約できます。

でも過去に投資した特定の年の入れ物を指定して売却することはできません。

途中売却は先入先出方式なので最初に投資した分からの売却になります。

だから特定の年の損失の可能性だけをタイミングをはかった売却で回避することはできません。

例えばつみたてNISAを始めて9年目の資産の平均取得価額だけがとても高かったとします。

今は利益が出ているけど、20年間の運用終了時も利益が出ているか不安だからこの9年目の資産だけ利益が出ている今の段階で手仕舞いしてしまおう、ということができません。

まとめ

現行制度でのつみたてNISAは各40万円を20年間運用してマイナスだった場合、損失を確定させなければならないデメリットがあります。

しかしそれでも20年の運用期間で値上がりが期待できますし、運用益が非課税ですからトータルで見れば利益が出ている可能性が高いのではないでしょうか。

制度は今後も変わる可能性がありますが、制度を正しく理解して資産運用に役立てたいですね。