こんにちは。『お金に困らない生活(インデックス投資ブログ)』管理人のそーたろー(@sotarowassyoi)です。

ここはどんなブログなの?

- お金、投資、資産運用、副業が中心のブログです。

この記事を書いたそーたろーはこんな人です。

- 2008年から国内・海外ETF、つみたてNISA、iDeCoなどでインデックス投資をしています。

- 2020年より米国株オプション、サラリーマン大家、副業ブログを実験中です。

この記事は次のような人にオススメです

- インデックス投資をやっている人

- 投資信託の繰上償還に関心がある人

この記事の目的

保有している投資信託で繰上償還があったので紹介します。

インデックス商品を使った長期投資のリスクのひとつがファンドの繰上償還です。

運用会社の都合でファンドの運用が終わってしまうので、投資家にとっては運用パフォーマンスを下げる要因になりますね。

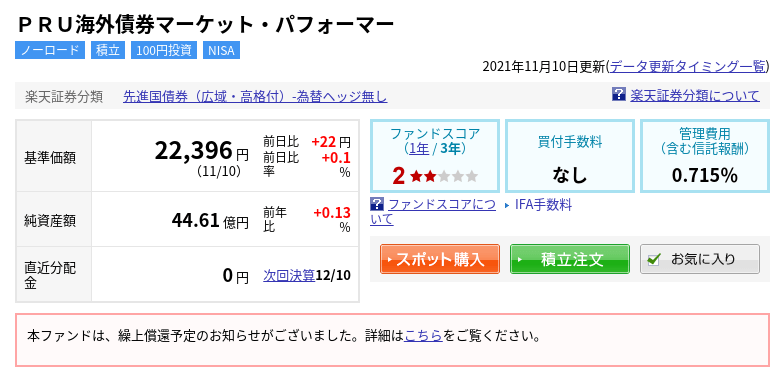

PRU海外債券マーケット・パフォーマーが繰上償還

今回私が繰上償還をくらうPRU海外債券マーケット・パフォーマーは、PGIMジャパンという米国プルデンシャル・ファイナンシャルが母体の運用会社のファンドです。

PGIMジャパンからのお知らせによると、繰上償還の理由は以下のとおりです。

近年は残高の逓減が続いており、マザーファンドにおけるインデックス運用を行う銘柄数への分散投資の確保が難しく、運用の基本方針に沿った運用をご提供するための十分な資産規模の維持が困難になっております。また、当該状況が今後改善する可能性は極めて低いと考えております。これらの状況を総合的に勘案し、運用を継続するよりも信託を終了することが受益者の皆様の利益に資するものと判断いたしました。

「PRU海外債券マーケット・パフォーマー」信託終了(繰上償還)予定のお知らせ | 楽天証券

ということで2022年2月14日に終了予定となっています。

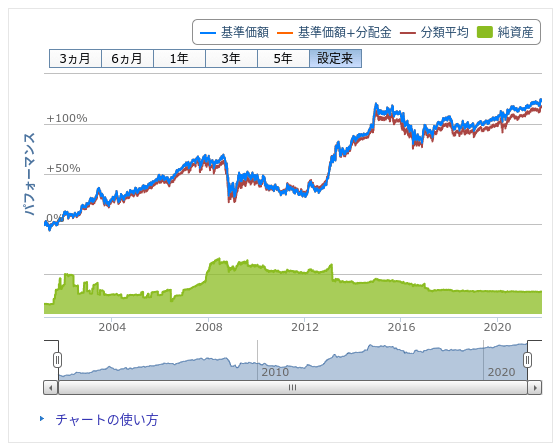

純資産額は約45億円と小規模です。

グラフの緑色の山がファンドの純資産額で少しずつ減っています。

楽天証券の投信スーパーサーチでPRU海外債券マーケット・パフォーマーを検索すると以下のようなランキングでした。

まぁ、売れているとは言い難いですが、もっとひどいファンドもワンサカあるところが投資信託業界の闇を物語っていますかね。

運用会社のPGIMジャパンとは?

先述のとおりPGIMジャパンは米国プルデンシャル・ファイナンシャル傘下の日本の会社です。

米国プルデンシャル・ファイナンシャルは生命保険を主業としたアメリカ合衆国最大級の保険・金融サービス企業です。

楽天証券でPGIMジャパンの投信を検索するとPRU海外債券マーケット・パフォーマーの1本だけでした。

PGIMジャパンのサイトで取扱商品を見ると、個人投資家向け商品はごくわずかです。

一方で機関投資家向けのサービスが充実しているようです。

PRU海外債券マーケット・パフォーマー以外にもターゲットイヤー型と思われるファンドが3本ありますが、これらも繰上償還が決まっているようです。

どうやらPGIMジャパンは日本の個人向けファンドを終了するらしく、要するに事業の整理のようです。

基本的に運用会社は営利優先なのでこうした判断は仕方ないのかもしれませんが、ターゲットイヤー型の終了は無責任というかチャラいとうか、ホントいい加減なものですね。

繰上償還とは?

私がインデックス投資を始めて14年目、今回はじめてファンドの繰上償還に遭遇しましたので、ザッと概要をまとめてみました。

以前は解約請求と買取請求で利益の取り扱いに差があって税制上の差異があったそうですが、現在は同じなのだそうです。

今回はインデックス商品なので売りが殺到して値崩れを起こす訳でもないので、特に放置でもいいかと思っています。

しいて言えば、外債は換金時に円安だとオイシイので、為替の動向を考えて早めの売却を検討するくらいでしょうか。

繰上償還が運用に与える影響は?

繰上償還は強制売却なので、利益が出ていれば確定益に対して課税が発生するので資産が削られます。

含み損だった場合は損失が確定されます。

バイ・アンド・ホールドの長期投資では投資家がコントロールできないので起きて欲しくないことのひとつです。

長期投資の場合は投資商品、運用会社はしっかり選んだ方がよいということを今回の件で再認識しました。

なぜPRU海外債券マーケット・パフォーマーを選んだのか?

インデックスファンド選びの基準というのは以前から変わっていなくて、低コストで純資産総額が大きい、人気のあるファンドを買うのがよいです。

しかし私がインデックス投資を始めた2008年当時は海外ETFの特定口座対応は始まってませんし、今時のような低コストなインデックスファンドというものもありませんでした。

低コストにこだわるなら一般口座で海外ETFを買う必要がありました。

そんな状況でPRU海外債券マーケット・パフォーマーは相対的に低コスト、純資産総額もそこそこだったのです。

長期投資と投資商品の信頼性

個人的には国内投信については、外資の運用会社は避けた方が無難な印象です。

少し前はバンガード・ジャパンが撤退したり、ファンドではありませんが過去にはCitibankも撤退しました。

外資系の金融機関が悪いというより、グローバルでビジネスを展開していると経営資源の効率利用の観点から拠点の閉鎖・開設は仕方がないと思われます。

また国内の運用会社による投信とて、雨後の筍状態の現状を見れば安心はできないと思います。

そういった意味でファンドの繰上償還リスクが低いのはBlackRock、Vuanguardなどの海外ETFかと思います。

投信は手軽でいいですが、運用期間30年くらいで考えると投資商品としての信頼性では海外ETFの方が上を行くと思っています。

個人的には今回の繰上償還を経験したことによって「長期投資なら海外ETFもいいよ♪」というオススメ理由を獲得できたかな、という前向きな出来事とも言えますかね。

もちろんETFにはデメリットもありますし、海外ETFであっても繰上償還の可能性はありますが、私は積極的に海外ETFを取り入れています。

実際のダメージは?

私のPRU海外債券マーケット・パフォーマーは+45%程度の利益が乗っていますので、利益確定となり課税が発生するパターンです。

2021年時点では債券高と外貨高で外債ファンドの利食いのタイミング的には悪くないのかもしれず、PGIMジャパンはこのあたりを計らってくれたのかもしれません。

また私の場合は投資額が小さかったので、課税による影響は金融資産の0.1%以下と軽微なようです。

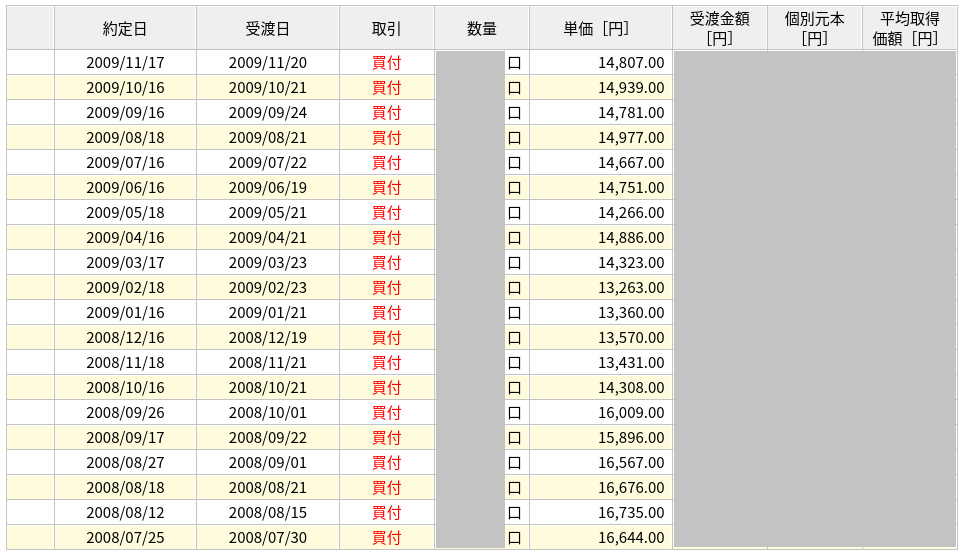

私はインデックス投資を始めた初期の頃にPRU海外債券マーケット・パフォーマーを買っていましたが、2年目には債券への分散投資を止めてしまったことが投資額が小さかった理由です。

期間にして約1年半で外債ファンドの購入は中止しました。

以降、新規の買付をしないまま既に買った分を放置していて今回の繰上償還に至ります。

戻ってきたお金はどうするの?

債券ファンドとは言えインデックスで働いていたお金なので、キャッシュで遊ばせておくよりもリスク資産に戻したいです。

PRU海外債券マーケット・パフォーマーは14年前に買っていたファンドなので経費率0.715%とお高く、債券ファンドなのでリターンも低く「ポートフォリオのお荷物」化していました。

繰上償還で譲渡益の20%が税金で取られてしまいますが、改めて株式インデックスに投入すればコスト率とリターンが改善されます。

不用品整理+期待リターン上昇という側面もあるので「ま、いっか」という感想です。

いつ、何を買うかはまだ決めてないのですが、つみたて投資ではなくスポット買いになるので海外ETFを買うことになりそうです。

ただし2021年現在、コロナ対策後のテーパリング開始と利上げ期待(インフレ懸念)が強くなかなかのドル高(円安)、加えて景気回復期待から米国株は最高値更新中です。

逆張り好きとしては、順張りで高値を追うことになるのでこのタイミングでの海外資産のスポット買いはあまり乗り気がしませんね。

ドルコスターの人は「時間分散すればいいんじゃね?」と考えるかもしれませんが、タイミンガーの私としては「もうちょっといい感じのところで買いたい」という欲求が強いのです。

機会損失を嫌って今すぐ一括投資するか、機会損失を許容してバーゲン価格まで待つか、折衷案で時間分散するか、相場観と好みで意見がわかれるところかもしれません。

インデックス投資をやっている人の意見でよくあるのが「投資は仕事でも趣味でもないから」とか「投資とはある程度距離を置きたいから」といった理由で、できるだけ機械的にやるのがよいという考え方があります。

しかし私の場合は暇つぶしのひとつとして積極的に投資と関わってもよいという考え方なので、自分の直観(直感ではなく)でいろいろな判断を下すことが多いです。

今回についてはタイミング的にスポット買いの好機ではなく、金額も小さいのでキャッシュで寝かせて次のバーゲン待ちでもいいかな、という感じです。

事前の回避方法はないの?

完全な未来予測は不可能なので、将来繰上償還されるファンドを前もって知ることはできません。

そこで私が考えた対策としては以下のとおりです。

Aの分散は予防措置として簡単にできますね。

私はやっていませんが、買い入れのときから繰上償還の可能性を考慮して、競合するライバル商品があれば両方を買うといった対応が考えられるでしょうか。

ただし投資信託のスペックが古くなると新しい投資信託を買うようになり、ただでさえ保有商品が増えるのに、それが二倍になるのはイヤだと感じる人は多いかもしれませんね。

最近の投資信託は信託報酬を下げて長期保有に適したものが増えてきているので、そういう商品ならよいかもしれません。

また投資商品の分散と共に、証券会社の分散をしてもよいかもしれませんね。

Bはファンドのスペックが明らかに古くなって、新規の資金流入が途絶えているような状態であれば早めに乗り換える方法です。

とは言っても乗り換えには利益部分への課税もしくは損失確定が伴うので、運用効率が落ちてしまうのは繰上償還と同じです。

aの損益通算は私はやったことがありませんが、損切りの場合であれば3年間の損失の繰越控除が受けられるので、利益確定とぶつける手が考えられます。

bの暴落を利用した逆張りスイッチングはそれなりに長く投資をしていて、昨今の株高で大きな含み益に育っているような場合です。

こちらは私はコロナショックのときにETFで実施しています。

このときは株価暴落によってEFAの含み益がちょうどゼロ付近になるのを見計らって売却し、VEAに乗り換えました。

cのリバランスは、異なる資産クラスによる分散投資ポートフォリオを採用しているのであれば、見込みのないファンドを積極的に処分していけばよいように思います。

まとめ

投資信託の繰上償還が発生したお話を紹介しました。

繰上償還は資産にダメージを与え、投資家が制御できないリスクのため、特に長期投資においてはファンドの選定が大切です。

腰の据わった長期投資を標榜するなら海外ETFの定番商品がもっとも信頼性が高いのではないでしょうか。